Лучшее от SaxoBank

Лучшее от SaxoBank

Обеспокоенность по поводу Украины способствует росту цен на рынке

2014-04-28 11:22:51

3 показателя: санкции ЕС, занятость и ВВП в США

2014-07-30 12:09:03

Утренний брифинг от Saxo Bank: обзор рынков на 22 июля 2014 года

2014-07-22 10:14:45

3 показателя на сегодня: заказы в Германии, производство во Франции

2014-05-07 14:09:55

Доходность казначейских облигаций пугает подобно «Годзилле»

2014-05-20 12:07:33

| День FOMC – мы ищем признаки завершения |

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

Заседание FOMC уже давно не было столь важным и долгожданным событием, поскольку мы находимся на пороге решающего события: перехода от аккомодативной политики Федрезерва к предвкушению ужесточения. Единственный наиболее вероятный исход – высокая волатильность.

Сегодняшнего заседания FOMC ждут с особым нетерпением. Однако это больше заметно не на валютном рынке, а на рынке фьючерсов краткосрочных процентных ставок, где колебания достигли огромных размеров по сравнению с движениями последних двух лет.

Например, фьючерсные контракты на краткосрочные процентные ставки в евро/долларе с истечением в июне 2016 года в период с мая по начало текущего месяца подверглись крупнейшей с конца 2010 года распродаже. А фьючерсные контракты на ставки федеральных фондов с истечением в июле 2015 года недавно упали на 35 пунктов от области ранее установленного максимума, поскольку некоторые считают, что фактическая ставка может измениться до момента истечения контракта, несмотря на упоминание «конца 2015 года» в заявлениях Федрезерва по монетарной политике на протяжении последних двух лет.

Завершать или не завершать – вопрос не в этом

Решающий момент заключается не в том, обозначит ли FOMC на этом заседании перспективу завершения программы. Признак этого будет как никогда «конкретным», будь то увеличение намеков в заявлении о монетарной политике или в ходе пресс-конференции Бернанке.

Все внимание, скорее всего, будет направлено на то, боится ли Федрезерв собственного влияния на рынок настолько, чтобы сообщить о возможном сокращении объема покупок облигаций чрезвычайно осторожным образом. После того, как вчерашний отчет по индексу цен потребителей продемонстрировал 53-летний минимум (http://www.bloomberg.com/news/2013-06-12/inflation-at-53-year-low-belies-u-s-demand-strength-economy.html#_blank), кто-то может решить, что у Федрезерва в запасе достаточно времени на колебания, но как я и многие другие утверждали в последнее время, на данный момент Федрезерв больше волнуют рынки активов и финансовая стабильность (погоня за доходностью), а не экономическая статистика. Итак, нас ждет завершение программы.

Я не уверен в том, что именно скажет FOMC, но я полагаю, что Федрезерв может попытаться сделать так, чтобы «и волки были сыты, и овцы целы» — а именно увеличить ожидания замедления аккомодативной политики, не называя конкретного времени. Другими словами, он может сохранять легкие для рынка условия, и в то же время поддерживать неопределенность на достаточно высоком уровне, чтобы рынки активов оставались в верхнем диапазоне.

В противном случае, если мы всего лишь увидим вариант, который недавно описывал Хильзенрат, при котором Федрезерв направит большинство усилий на глупую попытку объяснить нам, что сокращение объема покупок активов – это не подъем ставок, последствия для доллара будут самыми негативными. Также обратите внимание на предполагаемые экономические показатели – не пытается ли FOMC намекнуть на то, что он собирается с ними делать.

Реакция на FOMC

Что касается реакции рынка на заседание FOMC, любопытно, что в последнее время, несмотря на разговоры о завершении программы Федрезервов, американский доллар оставался слабым, как и доллар/иена. В конечном счете, эта коррекция доллар/иены должна закончиться, если мы снова увидим рост доходности облигаций – или если она хотя бы перестанет падать. Также окончанию коррекции в доллар/иене будут способствовать растущие шансы на замедление аккомодативной политики Федрезерва – случится ли это в сентябре или в декабре — неважно. Конечно, в краткосрочной перспективе доллар/иена еще может устремиться вниз, если рисковые активы снова упадут, но в перспективе замедление аккомодативной политики Федрезерва является «бычьим» фундаментальным фактором для доллар/иены.

Перейдем к евро/доллару: вчерашний ценовой маневр, несмотря на попытку Драги снизить евро словесными комментариями, был впечатляющим, а недавний скачок не проявил ни единого признака слабости, поэтому я дождусь распродажи, и только после нее поверю, что пара снова готовится развернуться. Кстати, чрезмерно осторожное сообщение Федрезерва в сочетании с очевидной силой евро может означать резкий дополнительный рост в краткосрочной перспективе.

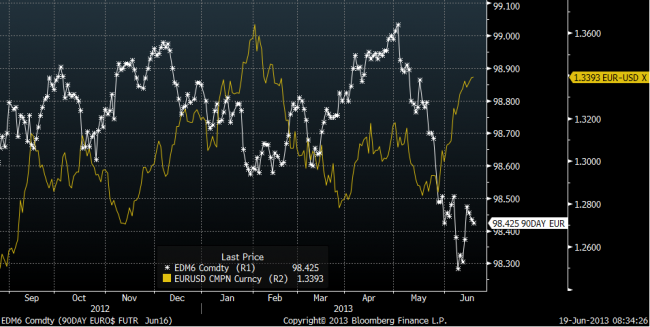

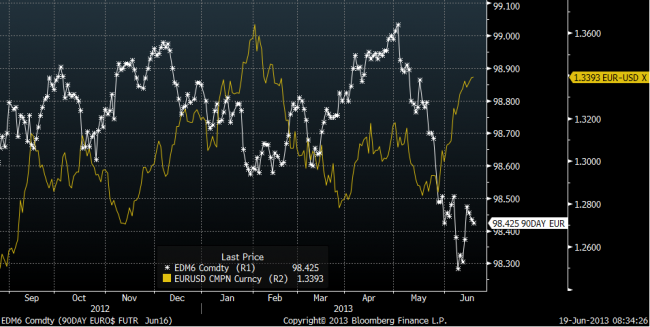

График: EuroDollar 2016 June против EURUSD

В последнее время график 3-месячных краткосрочных процентных ставок евро/доллара с истечением в июне 2016 не коррелирует с движениями в евро/долларе. (И, кстати, не расходится с ним против Еврибора с истечением в июне 2016 года).

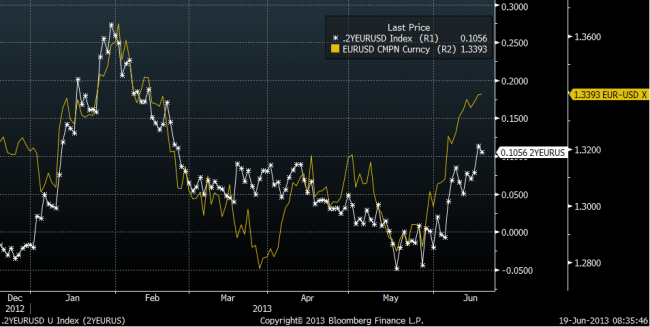

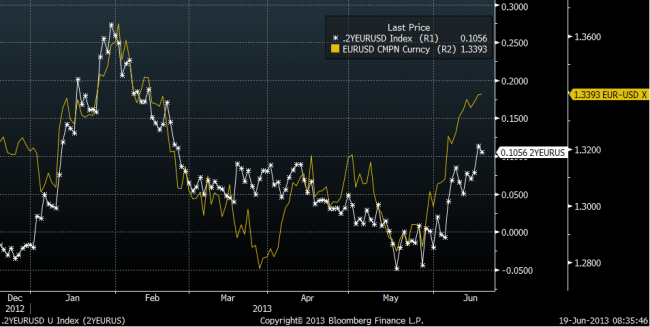

График: Спред EURUSD против 2-летнего свопа

На этом графике мы видим, что рост евро/доллара практически идеально отражается на спредах 2-летнего свопа, где ужесточение ЕЦБ гораздо менее очевидно по сравнению с Федрезервом. Потребуется ослабление политики ЕЦБ и большая приверженность Федрезерва к ужесточению, чтобы развернуть этот спред и, таким образом, развернуть евро/доллар.

Другие новости…

Помимо прочего, в ближайшее время выйдет протокол заседания Банка Англии (смотрите мою вчерашнюю публикацию, в которой для общей картины приводятся все последние дни выхода протокола заседания Банка Англии). Ключевым сопротивлением является отметка 0,8600, если евро/фунт собирается продолжить рост. Тем временем, фунт/доллар не может определиться, действительно ли он хочет пробить 200-дневную скользящую среднюю в области 1,5700.

Не забудьте, что завтра состоится заседание SNB, и мы приближаемся к заседанию, от которого ничего не ждут, что означает асимметричную возможность роста (возможность не означает вероятность). SNB может с легкостью удивить рынок, хотя я по-прежнему считаю, что иене придется перестать укрепляться, чтобы швейцарский франк вырос, если только SNB не сделает прямолинейный намек на то, что он собирается повысить минимальный порог в евро/франке.

Шведская крона «в ударе», поскольку правительство избавляется от огромного количества акций Nordea. Дополнительную поддержку шведской валюте оказали положительные данные по занятости, опубликованные сегодня. Следите за 200-дневной скользящей средней в области 8,55 в паре EURSEK, поскольку ключевой технический уровень подбирается к нижней области.

В настоящий момент активно обсуждается ограничение ликвидности в Китае (http://www.bloomberg.com/news/2013-06-19/china-stock-index-futures-fall-amid-ipo-property-curbs-concern.html), и сегодня ночью выходят предварительные показатели индекса PMI HSBC в секторе обрабатывающей промышленности – ситуация в Китае накаляется.

Материал предоставлен Saxo Bank

Заседание FOMC уже давно не было столь важным и долгожданным событием, поскольку мы находимся на пороге решающего события: перехода от аккомодативной политики Федрезерва к предвкушению ужесточения. Единственный наиболее вероятный исход – высокая волатильность.

Сегодняшнего заседания FOMC ждут с особым нетерпением. Однако это больше заметно не на валютном рынке, а на рынке фьючерсов краткосрочных процентных ставок, где колебания достигли огромных размеров по сравнению с движениями последних двух лет.

Например, фьючерсные контракты на краткосрочные процентные ставки в евро/долларе с истечением в июне 2016 года в период с мая по начало текущего месяца подверглись крупнейшей с конца 2010 года распродаже. А фьючерсные контракты на ставки федеральных фондов с истечением в июле 2015 года недавно упали на 35 пунктов от области ранее установленного максимума, поскольку некоторые считают, что фактическая ставка может измениться до момента истечения контракта, несмотря на упоминание «конца 2015 года» в заявлениях Федрезерва по монетарной политике на протяжении последних двух лет.

Завершать или не завершать – вопрос не в этом

Решающий момент заключается не в том, обозначит ли FOMC на этом заседании перспективу завершения программы. Признак этого будет как никогда «конкретным», будь то увеличение намеков в заявлении о монетарной политике или в ходе пресс-конференции Бернанке.

Все внимание, скорее всего, будет направлено на то, боится ли Федрезерв собственного влияния на рынок настолько, чтобы сообщить о возможном сокращении объема покупок облигаций чрезвычайно осторожным образом. После того, как вчерашний отчет по индексу цен потребителей продемонстрировал 53-летний минимум (http://www.bloomberg.com/news/2013-06-12/inflation-at-53-year-low-belies-u-s-demand-strength-economy.html#_blank), кто-то может решить, что у Федрезерва в запасе достаточно времени на колебания, но как я и многие другие утверждали в последнее время, на данный момент Федрезерв больше волнуют рынки активов и финансовая стабильность (погоня за доходностью), а не экономическая статистика. Итак, нас ждет завершение программы.

Я не уверен в том, что именно скажет FOMC, но я полагаю, что Федрезерв может попытаться сделать так, чтобы «и волки были сыты, и овцы целы» — а именно увеличить ожидания замедления аккомодативной политики, не называя конкретного времени. Другими словами, он может сохранять легкие для рынка условия, и в то же время поддерживать неопределенность на достаточно высоком уровне, чтобы рынки активов оставались в верхнем диапазоне.

В противном случае, если мы всего лишь увидим вариант, который недавно описывал Хильзенрат, при котором Федрезерв направит большинство усилий на глупую попытку объяснить нам, что сокращение объема покупок активов – это не подъем ставок, последствия для доллара будут самыми негативными. Также обратите внимание на предполагаемые экономические показатели – не пытается ли FOMC намекнуть на то, что он собирается с ними делать.

Реакция на FOMC

Что касается реакции рынка на заседание FOMC, любопытно, что в последнее время, несмотря на разговоры о завершении программы Федрезервов, американский доллар оставался слабым, как и доллар/иена. В конечном счете, эта коррекция доллар/иены должна закончиться, если мы снова увидим рост доходности облигаций – или если она хотя бы перестанет падать. Также окончанию коррекции в доллар/иене будут способствовать растущие шансы на замедление аккомодативной политики Федрезерва – случится ли это в сентябре или в декабре — неважно. Конечно, в краткосрочной перспективе доллар/иена еще может устремиться вниз, если рисковые активы снова упадут, но в перспективе замедление аккомодативной политики Федрезерва является «бычьим» фундаментальным фактором для доллар/иены.

Перейдем к евро/доллару: вчерашний ценовой маневр, несмотря на попытку Драги снизить евро словесными комментариями, был впечатляющим, а недавний скачок не проявил ни единого признака слабости, поэтому я дождусь распродажи, и только после нее поверю, что пара снова готовится развернуться. Кстати, чрезмерно осторожное сообщение Федрезерва в сочетании с очевидной силой евро может означать резкий дополнительный рост в краткосрочной перспективе.

График: EuroDollar 2016 June против EURUSD

В последнее время график 3-месячных краткосрочных процентных ставок евро/доллара с истечением в июне 2016 не коррелирует с движениями в евро/долларе. (И, кстати, не расходится с ним против Еврибора с истечением в июне 2016 года).

График: Спред EURUSD против 2-летнего свопа

На этом графике мы видим, что рост евро/доллара практически идеально отражается на спредах 2-летнего свопа, где ужесточение ЕЦБ гораздо менее очевидно по сравнению с Федрезервом. Потребуется ослабление политики ЕЦБ и большая приверженность Федрезерва к ужесточению, чтобы развернуть этот спред и, таким образом, развернуть евро/доллар.

Другие новости…

Помимо прочего, в ближайшее время выйдет протокол заседания Банка Англии (смотрите мою вчерашнюю публикацию, в которой для общей картины приводятся все последние дни выхода протокола заседания Банка Англии). Ключевым сопротивлением является отметка 0,8600, если евро/фунт собирается продолжить рост. Тем временем, фунт/доллар не может определиться, действительно ли он хочет пробить 200-дневную скользящую среднюю в области 1,5700.

Не забудьте, что завтра состоится заседание SNB, и мы приближаемся к заседанию, от которого ничего не ждут, что означает асимметричную возможность роста (возможность не означает вероятность). SNB может с легкостью удивить рынок, хотя я по-прежнему считаю, что иене придется перестать укрепляться, чтобы швейцарский франк вырос, если только SNB не сделает прямолинейный намек на то, что он собирается повысить минимальный порог в евро/франке.

Шведская крона «в ударе», поскольку правительство избавляется от огромного количества акций Nordea. Дополнительную поддержку шведской валюте оказали положительные данные по занятости, опубликованные сегодня. Следите за 200-дневной скользящей средней в области 8,55 в паре EURSEK, поскольку ключевой технический уровень подбирается к нижней области.

В настоящий момент активно обсуждается ограничение ликвидности в Китае (http://www.bloomberg.com/news/2013-06-19/china-stock-index-futures-fall-amid-ipo-property-curbs-concern.html), и сегодня ночью выходят предварительные показатели индекса PMI HSBC в секторе обрабатывающей промышленности – ситуация в Китае накаляется.

Материал предоставлен Saxo Bank

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

19 июня 2013

|

20 июня 2013

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий