Лучшее от SaxoBank

Лучшее от SaxoBank

Обеспокоенность по поводу Украины способствует росту цен на рынке

2014-04-28 11:22:51

3 показателя: санкции ЕС, занятость и ВВП в США

2014-07-30 12:09:03

Утренний брифинг от Saxo Bank: обзор рынков на 22 июля 2014 года

2014-07-22 10:14:45

3 показателя на сегодня: заказы в Германии, производство во Франции

2014-05-07 14:09:55

Доходность казначейских облигаций пугает подобно «Годзилле»

2014-05-20 12:07:33

| Еженедельное обновление по облигациям: Меняет ли волна направление? |

Обзор рынка облигаций от Саймона Фасдала, главы отдела торговли облигациями Saxo Bank

• Многие классы активов развивающихся рынков с середины апреля пошли вверх

• Премии развивающихся рынков от отношению к развитым поддержат ралли первых

• Увидим ли мы смещение фокуса интереса от развитых к развивающимся рынкам?

В преддверии наступления 2014 года было сделано несколько прогнозов: 1) низкая доходность на протяжении долгого времени, особенно в зоне евро; 2) незначительное влияние начала сворачивания QE; и 3) ралли развивающегося рынка в какой-то период времени в 2014 году. Более детальную информацию можно прочитать здесь.

Несмотря на продолжающуюся геополитическую неопределённость и наличие негативных новостей в отношении многих стран с развивающимся рынком (действительно, у них немало нерешённых проблем), многие классы активов этого рынка начали повышательное движение уже с середины апреля!

Вполне вероятно, что это ралли, в частности, облигаций, может продлиться в течение долгого времени, но не ввиду улучшения ситуации в развивающихся странах (этого не произойдёт), а потому что оценки корпоративных и некоторых государственных облигаций предлагают неплохую рисковую премию в сравнении с их европейскими «конкурентами».

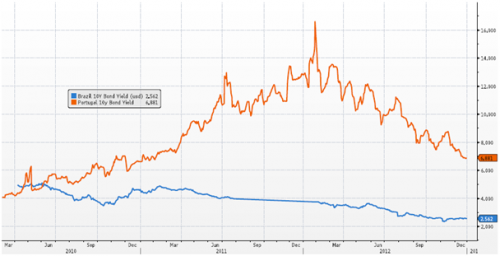

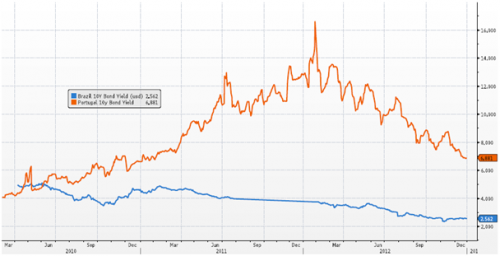

Потоки капитала движутся подобно волнам

Движение крупных потоков капитала можно сравнить с волновыми колебаниями. Так, чётко видно, как недавнее движение, спровоцированное европейским долговым кризисом, привело к изменениям в доходности облигаций стран Южной Европы, что ознаменовало собой начало волны. Затем волна пошла от континентальной части Европы и охватила почти все страны – даже те, что находились довольно далеко от «эпицентра катастрофы». В первую очередь бумаги с рейтингом «АА» и «ААА», но и облигации развивающихся стран с более высоким рейтингом и корпоративные облигации начали наблюдать улучшения от этого денежного потока. К примеру, бразильские 10-летние номинированные в долларах США облигации торгуются на 2,5 процента ниже, тогда как португальские 10-летние бумаги пошли вверх на 11,0 процентов (см. диаграмму ниже).

Первая волна

Источник: Bloomberg and Saxo Bank

Продажи активов развивающихся рынков стали второй волной, вызванной политикой экс-председателя ФРС Бена Бернанке. Она берёт своё начало в мае 2013 и продолжается до начала 2014 года. Удар в большей или меньшей степени пришёлся на все развивающиеся рынки одновременно с классическим порочным кругом распродаж, ослаблением валюты, новостными заголовками, ещё большими распродажам и ещё большим ослаблением валюты. Продажа активов развивающихся рынков стала так называемым новым трендом особенно для фондов облигаций США.

Куда делись деньги?

Эта вторая волна накатила на берега южной Европы, вернувшись в те страны, которые она оставила несколько лет назад. Всё это вылилось в однонаправленный рост облигаций южноевропейских стран и корпоративных облигаций всех стран Европы, доводя доходность до наименьших минимумов да так, что никто и не вспомнил о когда-то существовавшем долговом кризисе. В действительности «высокая доходность» европейских облигаций на сегодняшний день составляет 4 процента.

Источник: Bloomberg and Saxo Bank

Положительное движение капитала оказало незатухающий эффект на недавнее весьма малостабильное восстановление в Европе. Между тем, рынок, как правило, имеет привычку преуменьшать текущие нерешённые экономические проблемы (безработица и т. д.), когда все участники рынка становятся покупателями.

В то же время основной поток сообщений на развивиающихся рынках составляли плохие новости, и из-за ребалансировки экономик и отмежевания от неспоконой среды рынка, многие открыто выражали своё недовольство, провоцируя рост негативных для этих стран публикаций в СМИ. С одной стороны, казалось, что премия за риск на развивающихся рынках просто не способна в достаточной мере повыситься и участники рынка испугались грядущего обвала. Примешайте сюда ряд тревожных геополитических сообщений – и всё готово для всеобщей паники.

Но паника по-настоящему ещё и не началась

Некоторые инвесторы анализируют высокую премию за риск по некоторым ценным бумагам самых уязвимых развивающихся рынков и корпораций, но подходят к этому с осторожностью. При этом складывается такое ощущение, что инвесторы считают, что эти премии лучше отражают текущие проблемы многих развивающихся стран. К тому же, согласно представленным данным, апрель стал первым месяцем с мая 2013 года, в котором денежные потоки в бумаги развивающихся рынков с фиксированным доходом демонстрировали положительный результат. На наш взгляд, это важный сигнал.

С другой стороны, европейские облигации в целом подошли к тому моменту, когда инвесторы начали наблюдать ограниченное повышательное движение. Волна просто достигла той отметки, когда теряется интерес. Даже учитывая пограничную зону комфорта, регулируемую Европейским центральным банком (ЕЦБ), облигации в определенный момент пробьют физические границы, чтобы совершить потенциальное повышательное движение. Когда потенциал роста близок к нулю, то вы можете столкнуться с понижением.

В ходе обсуждения данной гипотезы во время семинара инвесторов на Кипре в прошлый четверг, один инвестор задал мне такой вопрос: может ли поток денежных средств, направленный на развивающиеся рынки, потенциально ослабить часть давления на европейские премии за риск, тем самым повышая доходность облигаций периферийных стран? С прошлого четверга итальянские 10-летние облигации были распроданы более (что под вопросом) чем на 3 пункта на фоне понижения ВВП вкупе со свежими пессимистическими прогнозами в отношении Еврозоны. Несмотря на предстоящую встречу ЕЦБ, данная ситуация выглядит как классическая неудовлетворительная динамика, учитывая появление отрицательной корреляции бундов.

Может быть, это начало 3-й волны… Из Европы и США на развивающиеся рынки?

Источник: Bloomberg и Saxo Bank

В недельном обновлении по облигациям, представленном ниже, вы можете найти информацию о коррекции на рынках облигаций периферийных стран Европы, а также новых облигаций.

Материал предоставлен Trading Floor

• Многие классы активов развивающихся рынков с середины апреля пошли вверх

• Премии развивающихся рынков от отношению к развитым поддержат ралли первых

• Увидим ли мы смещение фокуса интереса от развитых к развивающимся рынкам?

В преддверии наступления 2014 года было сделано несколько прогнозов: 1) низкая доходность на протяжении долгого времени, особенно в зоне евро; 2) незначительное влияние начала сворачивания QE; и 3) ралли развивающегося рынка в какой-то период времени в 2014 году. Более детальную информацию можно прочитать здесь.

Несмотря на продолжающуюся геополитическую неопределённость и наличие негативных новостей в отношении многих стран с развивающимся рынком (действительно, у них немало нерешённых проблем), многие классы активов этого рынка начали повышательное движение уже с середины апреля!

Вполне вероятно, что это ралли, в частности, облигаций, может продлиться в течение долгого времени, но не ввиду улучшения ситуации в развивающихся странах (этого не произойдёт), а потому что оценки корпоративных и некоторых государственных облигаций предлагают неплохую рисковую премию в сравнении с их европейскими «конкурентами».

Потоки капитала движутся подобно волнам

Движение крупных потоков капитала можно сравнить с волновыми колебаниями. Так, чётко видно, как недавнее движение, спровоцированное европейским долговым кризисом, привело к изменениям в доходности облигаций стран Южной Европы, что ознаменовало собой начало волны. Затем волна пошла от континентальной части Европы и охватила почти все страны – даже те, что находились довольно далеко от «эпицентра катастрофы». В первую очередь бумаги с рейтингом «АА» и «ААА», но и облигации развивающихся стран с более высоким рейтингом и корпоративные облигации начали наблюдать улучшения от этого денежного потока. К примеру, бразильские 10-летние номинированные в долларах США облигации торгуются на 2,5 процента ниже, тогда как португальские 10-летние бумаги пошли вверх на 11,0 процентов (см. диаграмму ниже).

Первая волна

Источник: Bloomberg and Saxo Bank

Продажи активов развивающихся рынков стали второй волной, вызванной политикой экс-председателя ФРС Бена Бернанке. Она берёт своё начало в мае 2013 и продолжается до начала 2014 года. Удар в большей или меньшей степени пришёлся на все развивающиеся рынки одновременно с классическим порочным кругом распродаж, ослаблением валюты, новостными заголовками, ещё большими распродажам и ещё большим ослаблением валюты. Продажа активов развивающихся рынков стала так называемым новым трендом особенно для фондов облигаций США.

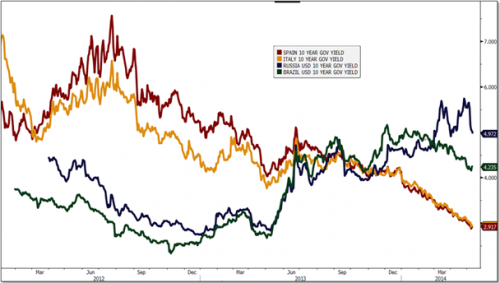

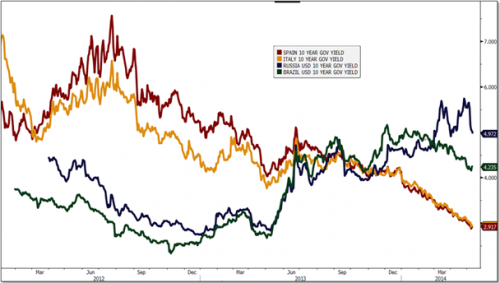

Куда делись деньги?

Эта вторая волна накатила на берега южной Европы, вернувшись в те страны, которые она оставила несколько лет назад. Всё это вылилось в однонаправленный рост облигаций южноевропейских стран и корпоративных облигаций всех стран Европы, доводя доходность до наименьших минимумов да так, что никто и не вспомнил о когда-то существовавшем долговом кризисе. В действительности «высокая доходность» европейских облигаций на сегодняшний день составляет 4 процента.

Источник: Bloomberg and Saxo Bank

Положительное движение капитала оказало незатухающий эффект на недавнее весьма малостабильное восстановление в Европе. Между тем, рынок, как правило, имеет привычку преуменьшать текущие нерешённые экономические проблемы (безработица и т. д.), когда все участники рынка становятся покупателями.

В то же время основной поток сообщений на развивиающихся рынках составляли плохие новости, и из-за ребалансировки экономик и отмежевания от неспоконой среды рынка, многие открыто выражали своё недовольство, провоцируя рост негативных для этих стран публикаций в СМИ. С одной стороны, казалось, что премия за риск на развивающихся рынках просто не способна в достаточной мере повыситься и участники рынка испугались грядущего обвала. Примешайте сюда ряд тревожных геополитических сообщений – и всё готово для всеобщей паники.

Но паника по-настоящему ещё и не началась

Некоторые инвесторы анализируют высокую премию за риск по некоторым ценным бумагам самых уязвимых развивающихся рынков и корпораций, но подходят к этому с осторожностью. При этом складывается такое ощущение, что инвесторы считают, что эти премии лучше отражают текущие проблемы многих развивающихся стран. К тому же, согласно представленным данным, апрель стал первым месяцем с мая 2013 года, в котором денежные потоки в бумаги развивающихся рынков с фиксированным доходом демонстрировали положительный результат. На наш взгляд, это важный сигнал.

С другой стороны, европейские облигации в целом подошли к тому моменту, когда инвесторы начали наблюдать ограниченное повышательное движение. Волна просто достигла той отметки, когда теряется интерес. Даже учитывая пограничную зону комфорта, регулируемую Европейским центральным банком (ЕЦБ), облигации в определенный момент пробьют физические границы, чтобы совершить потенциальное повышательное движение. Когда потенциал роста близок к нулю, то вы можете столкнуться с понижением.

В ходе обсуждения данной гипотезы во время семинара инвесторов на Кипре в прошлый четверг, один инвестор задал мне такой вопрос: может ли поток денежных средств, направленный на развивающиеся рынки, потенциально ослабить часть давления на европейские премии за риск, тем самым повышая доходность облигаций периферийных стран? С прошлого четверга итальянские 10-летние облигации были распроданы более (что под вопросом) чем на 3 пункта на фоне понижения ВВП вкупе со свежими пессимистическими прогнозами в отношении Еврозоны. Несмотря на предстоящую встречу ЕЦБ, данная ситуация выглядит как классическая неудовлетворительная динамика, учитывая появление отрицательной корреляции бундов.

Может быть, это начало 3-й волны… Из Европы и США на развивающиеся рынки?

Источник: Bloomberg и Saxo Bank

В недельном обновлении по облигациям, представленном ниже, вы можете найти информацию о коррекции на рынках облигаций периферийных стран Европы, а также новых облигаций.

Материал предоставлен Trading Floor

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

22 мая 2014

|

22 мая 2014

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий