Лучшее от SaxoBank

Лучшее от SaxoBank

Обеспокоенность по поводу Украины способствует росту цен на рынке

2014-04-28 11:22:51

3 показателя: санкции ЕС, занятость и ВВП в США

2014-07-30 12:09:03

Утренний брифинг от Saxo Bank: обзор рынков на 22 июля 2014 года

2014-07-22 10:14:45

3 показателя на сегодня: заказы в Германии, производство во Франции

2014-05-07 14:09:55

Доходность казначейских облигаций пугает подобно «Годзилле»

2014-05-20 12:07:33

| Инвесторы сырьевого рынка закрыли позиции, но вернутся ли они в июне? |

Еженедельный обзор рынка фьючерсов от Оле Слот Хансена, эксперта брокерской компании Saxo Bank

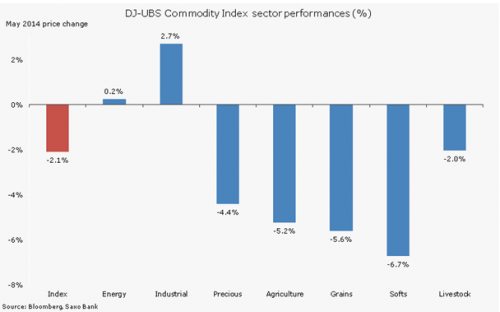

• DJ-UBS впервые с ноября подвергся распродаже

• Крупный рогатый скот для откорма, никель и сырая нефть WTI оказались в числе лидеров роста.

• Кофе арабика, кукуруза и пшеница в числе неудачников.

Сырьевой индекс DJ-UBS Commodity Index закончил месяц в минусе впервые с ноября, поскольку сельскохозяйственный сектор вернул часть позиций, завоеванных ранее в этом году. Промышленные металлы уверенно росли второй месяц подряд, а драгоценные металлы не нашли поводов для роста, поскольку акции и доллар заметно укрепляли позиции. Ситуация в секторе энергоносителей почти не изменилась, поскольку рост цен на сырую нефть WTI компенсировало падение цен на природный газ.

Сохранится ли эта динамика в июне, во многом зависит от ситуации в сельскохозяйственном секторе, который в течение предыдущих двух месяцев служил локомотивом роста. Погодные условия в США сулят рекордные урожаи, при этом Эль Ниньо может негативно повлиять на ситуацию в южном полушарии. Рынки нефти не испытывают проблем с предложением, однако акцент на возможных перебоях с поставками и потенциальное сокращение объема запасов сырой нефти WTI в Кушинге может подтолкнуть цены вверх, при этом промышленные металлы будут пользоваться спросом на фоне роста производственной активности в Китае.

Победители:

Крупный рогатый скот для откорма: В США начинается сезон барбекю, поэтому дефицит скота привел к росту цен. Хозяйства сократили поставки, поскольку они оставляют скот для откорма, чтобы восстановить поголовье, которое серьезно поредело во время холодной зимы.

Никель пережил распродажу в середине месяца после стремительного роста с февраля, однако опасения, связанные с сокращением поставок из Индонезии и потенциальные санкции для России способствовали росту цен.

Нефть WTI подорожала на фоне увеличения спроса в США после завершения периода техобслуживания на перерабатывающих предприятиях. Уровни запасов в США приблизились к рекордным, но с точки зрения WTI наблюдается перекос. Запасы в Кушинге, главном узле поставки по нью-йоркским фьючерсам на нефть WTI, упали до минимальных значений с 2008 года, при этом запасы в Мексиканском заливе достигли рекордных высот. В сочетании с постоянными перебоями с поставками, в том числе из Ливии, это привело к росту цены на сырую нефть выше 100 долларов за баррель и спровоцировало рост чистых длинных позиций хедж-фондов до новых рекордных высот. В июне внимание инвесторов будет приковано к двум уровням: либо отметка 100 долларов за баррель будет пройдена (это спровоцирует массовую ликвидацию длинных позиций), либо цены устремятся выше 105 долларов за баррель (это откроет путь к максимуму прошлого августа на уровне 112.24).

Проигравшие:

Кофе арабика, лидер роста 2014 года, неожиданно в мае пал жертвой распродажи, поскольку в Бразилии начался сезон сбора урожая кофе, и оказалось что предварительные данные по объемам производства оказались лучше ожиданий. Сочетание потерь в Бразилии и угрозы Эль Ниньо, который может повлиять на урожай во Вьетнаме и Индонезии позднее в этом году, скорее всего, помогут стабилизировать ситуацию.

Такие зерновые культуры как кукуруза и особенно пшеница в мае подверглись мощным распродажам, поскольку посевная прошла успешно, а благоприятная погода в северном полушарии повысила шансы на рекордно высокий урожай в этом году. Контракты на пшеницу CBOT с поставкой в декабре потеряли 61.8% позиций, завоеванных в период с января по начало мая, а кукуруза CBOT также с поставкой в декабре, пытается нащупать поддержку в области 4,5 долларов за бушель.

Золотая середина:

Золото и серебро провело большую часть месяца, торгуясь в пределах узкого диапазона, но акции росли, а интерес к украинскому кризису угасал, поэтому, в конечном счете, почва ушла из-под ног у покупателей металлов, которые закончили месяц на минорной ноте. Восходящий потенциал ограничен, поэтому инвесторы скучают. Падение доходности по облигациям должно было бы поддержать рост цен, но пока оно не выходит за пределы корректировки позиций, потребуется существенное охлаждение экономики США, чтобы оно превратилось в полноценный катализатор. После роста до 1400 долларов за унцию в марте, хедж-фонды сократили свои длинные позиции более чем в два раза, а чистая короткая позиция по серебру достигла максимальных размеров с 2006 года.

Материал предоставлен Trading Floor

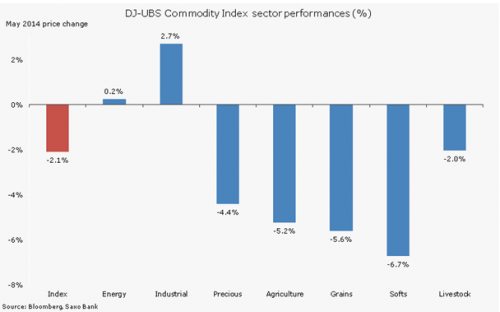

• DJ-UBS впервые с ноября подвергся распродаже

• Крупный рогатый скот для откорма, никель и сырая нефть WTI оказались в числе лидеров роста.

• Кофе арабика, кукуруза и пшеница в числе неудачников.

Сырьевой индекс DJ-UBS Commodity Index закончил месяц в минусе впервые с ноября, поскольку сельскохозяйственный сектор вернул часть позиций, завоеванных ранее в этом году. Промышленные металлы уверенно росли второй месяц подряд, а драгоценные металлы не нашли поводов для роста, поскольку акции и доллар заметно укрепляли позиции. Ситуация в секторе энергоносителей почти не изменилась, поскольку рост цен на сырую нефть WTI компенсировало падение цен на природный газ.

Сохранится ли эта динамика в июне, во многом зависит от ситуации в сельскохозяйственном секторе, который в течение предыдущих двух месяцев служил локомотивом роста. Погодные условия в США сулят рекордные урожаи, при этом Эль Ниньо может негативно повлиять на ситуацию в южном полушарии. Рынки нефти не испытывают проблем с предложением, однако акцент на возможных перебоях с поставками и потенциальное сокращение объема запасов сырой нефти WTI в Кушинге может подтолкнуть цены вверх, при этом промышленные металлы будут пользоваться спросом на фоне роста производственной активности в Китае.

Победители:

Крупный рогатый скот для откорма: В США начинается сезон барбекю, поэтому дефицит скота привел к росту цен. Хозяйства сократили поставки, поскольку они оставляют скот для откорма, чтобы восстановить поголовье, которое серьезно поредело во время холодной зимы.

Никель пережил распродажу в середине месяца после стремительного роста с февраля, однако опасения, связанные с сокращением поставок из Индонезии и потенциальные санкции для России способствовали росту цен.

Нефть WTI подорожала на фоне увеличения спроса в США после завершения периода техобслуживания на перерабатывающих предприятиях. Уровни запасов в США приблизились к рекордным, но с точки зрения WTI наблюдается перекос. Запасы в Кушинге, главном узле поставки по нью-йоркским фьючерсам на нефть WTI, упали до минимальных значений с 2008 года, при этом запасы в Мексиканском заливе достигли рекордных высот. В сочетании с постоянными перебоями с поставками, в том числе из Ливии, это привело к росту цены на сырую нефть выше 100 долларов за баррель и спровоцировало рост чистых длинных позиций хедж-фондов до новых рекордных высот. В июне внимание инвесторов будет приковано к двум уровням: либо отметка 100 долларов за баррель будет пройдена (это спровоцирует массовую ликвидацию длинных позиций), либо цены устремятся выше 105 долларов за баррель (это откроет путь к максимуму прошлого августа на уровне 112.24).

Проигравшие:

Кофе арабика, лидер роста 2014 года, неожиданно в мае пал жертвой распродажи, поскольку в Бразилии начался сезон сбора урожая кофе, и оказалось что предварительные данные по объемам производства оказались лучше ожиданий. Сочетание потерь в Бразилии и угрозы Эль Ниньо, который может повлиять на урожай во Вьетнаме и Индонезии позднее в этом году, скорее всего, помогут стабилизировать ситуацию.

Такие зерновые культуры как кукуруза и особенно пшеница в мае подверглись мощным распродажам, поскольку посевная прошла успешно, а благоприятная погода в северном полушарии повысила шансы на рекордно высокий урожай в этом году. Контракты на пшеницу CBOT с поставкой в декабре потеряли 61.8% позиций, завоеванных в период с января по начало мая, а кукуруза CBOT также с поставкой в декабре, пытается нащупать поддержку в области 4,5 долларов за бушель.

Золотая середина:

Золото и серебро провело большую часть месяца, торгуясь в пределах узкого диапазона, но акции росли, а интерес к украинскому кризису угасал, поэтому, в конечном счете, почва ушла из-под ног у покупателей металлов, которые закончили месяц на минорной ноте. Восходящий потенциал ограничен, поэтому инвесторы скучают. Падение доходности по облигациям должно было бы поддержать рост цен, но пока оно не выходит за пределы корректировки позиций, потребуется существенное охлаждение экономики США, чтобы оно превратилось в полноценный катализатор. После роста до 1400 долларов за унцию в марте, хедж-фонды сократили свои длинные позиции более чем в два раза, а чистая короткая позиция по серебру достигла максимальных размеров с 2006 года.

Материал предоставлен Trading Floor

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

На повестке дня инфляция в Еврозоне, евро/доллар ждет, затаив дыхание |

|

03 июня 2014

|

03 июня 2014

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий